海外基金|私募基金出海开曼伞形SPC架构优势,开放式/封闭式免税离岸基金的先河

更新:2024-11-20 09:08 编号:27352669 发布IP:114.86.58.8 浏览:350次

- 发布企业

- 深圳明康市场咨询有限公司商铺

- 认证

- 资质核验:已通过营业执照认证入驻顺企:第5年主体名称:深圳明康市场咨询有限公司组织机构代码:91440300MA5FJR541T

- 报价

- 请来电询价

- 关键词

- 美元基金,海外基金,境外基金,基金设立,基金合规

- 所在地

- 深圳市前海基金小镇A9栋

- 手机

- 18601556383

- 联系人

- Fina王女士 请说明来自顺企网,优惠更多

- 请卖家联系我

FinaWang777

FinaWang777

详细介绍

一、开曼基金介绍

在美元基金的领域,开曼和BVI无疑是Zui受投资者喜欢的注册地,因为这两个离岸岛常年有免税的政策。其中SPC的基金架构也是Zui受投资人热捧的,独立投资组合基金全称是“SegregatedPortfolioCompany”简称SPC。SPC类似是一个母基金架构,下面可以设立无数多的子基金独立投资组合“SegregatedPortfolio”减称SP。

开曼作为一个离岸群岛,已有基金资管规模达7.6万亿美元,开放式基金有13,008支,封闭式基金有16,530支。在全球美元基金领域。

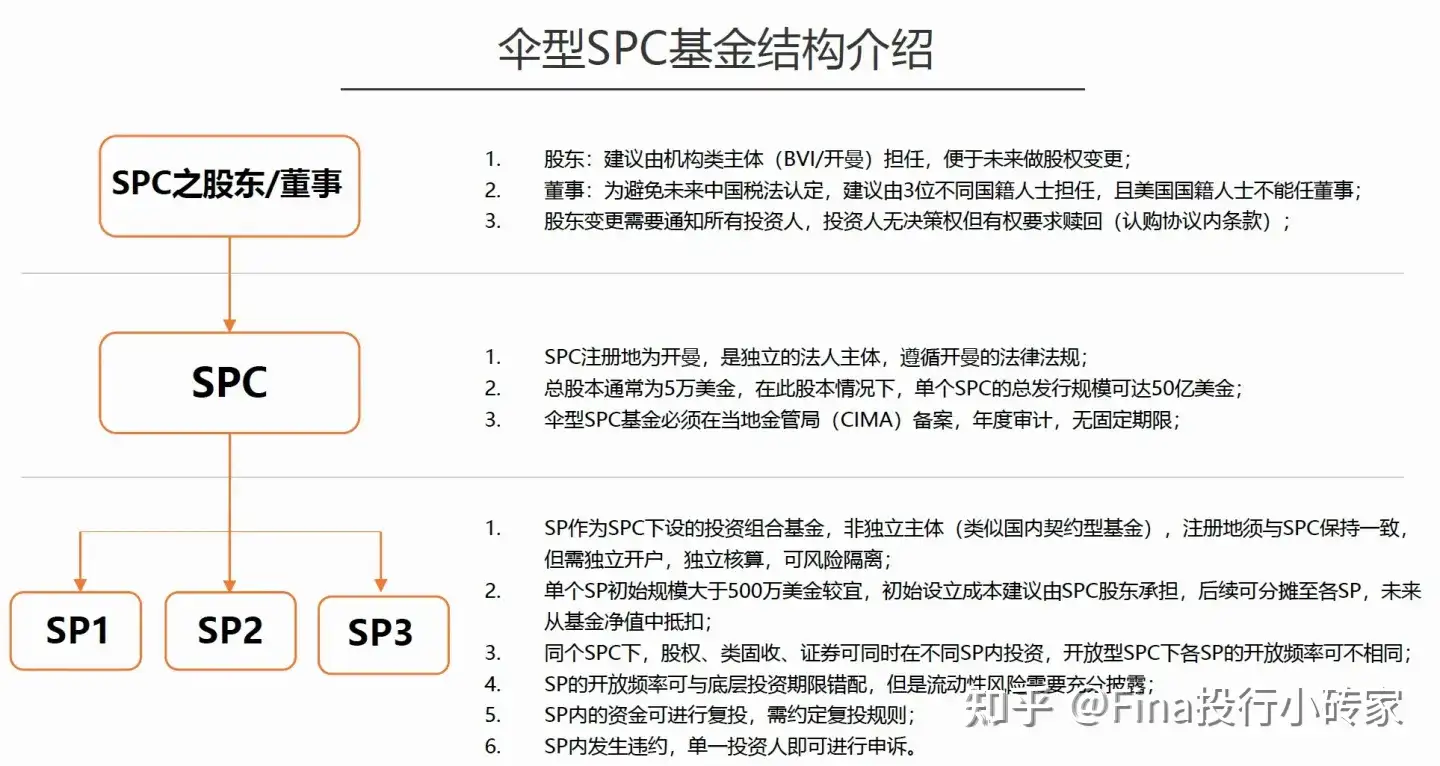

二、伞型SPC基金结构介绍

一、关于股东、董事:

1. 股东:建议由机构类主体(BVI/开曼)担任,便于未来做股权变更;

2. 董事:为避免未来中国税法认定,建议由3位不同国籍人士担任,且美国国籍人士不能任董事;

3. 股东变更需要通知所有投资人,投资人无决策权但有权要求赎回(认购协议内条款);

二、关于SPC:

1. SPC注册地为开曼,是独立的法人主体,遵循开曼的法律法规;

2. 总股本通常为5万美金,在此股本情况下,单个SPC的总发行规模可达50亿美金;

3. 伞型SPC基金必须在当地金管局(CIMA)备案,年度审计,无固定期限;

4. 基金命名结尾必须是SPC;

三、关于SP:

1.SP作为SPC下设的投资组合基金,非独立主体(类似国内契约型基金),注册地须与SPC保持一致,但需独立开户,独立核算,可风险隔离;

2. 单个SP初始规模大于500万美金较宜,初始设立成本建议由SPC股东承担,后续可分摊至各SP,未来从基金净值中抵扣;

3. 同个SPC下,股权、类固收、证券可在不同SP内投资,开放型SPC下各SP的开放频率可不相同;

4. SP的开放频率可与底层投资期限错配,流动性风险需要充分披露;

5. SP内的资金可进行复投,需约定复投规则;

6. SP内发生违约,单一投资人即可进行申诉;

7. SP之间互相单独运营、单独结算、拥有单独的银行账户。

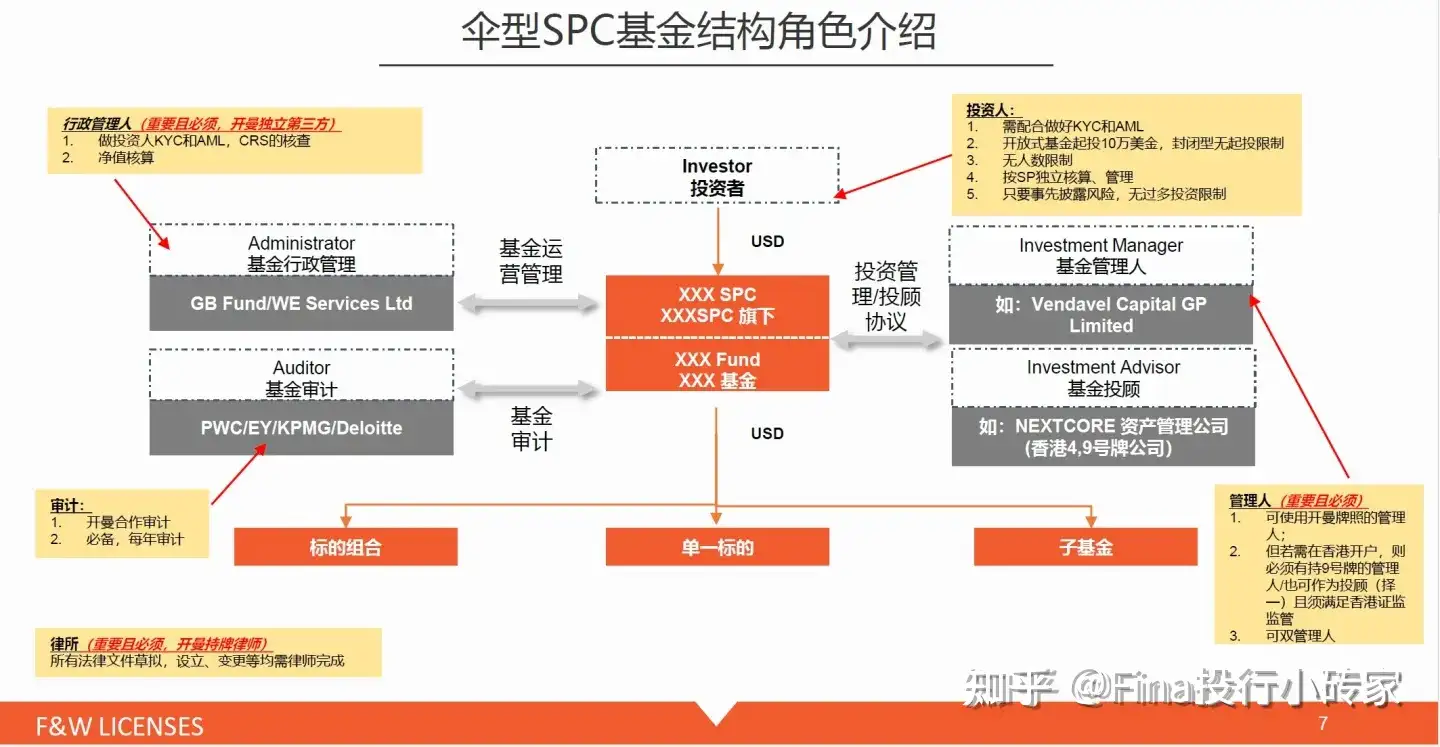

三、伞型SPC基金结构中的角色介绍

1. 投资管理人Investment Manager【IM】

通常会由香港9号牌或BVI、开曼的资管牌照担任,主要负责基金的投资策略,投资方向等;一般基金是否能够在银行开户很大程度上取决于IM的市场公信力。香港9号牌管理人在发行美元基金时显得至关重要。

2. 行政管理人Fund Admin【FA】

基金还会有个行政管理人FundAdmin,这个角色相当于基金的运维管家,所有基金的认购赎回、投资人KYC、AML、基金的净值报告等都会由行政管理人来处理,基金日后运维方面Zui常常打交道的便是行政管理人啦。

3. 律师

基金在设立阶段,需要境外的律师起草PPM等法律文书。设立完成之后,除非是需要新设SP2,否则比较长时间内,律师将不会再有明确的工作。

4. 审计师

正常情况下,基金是需要每年都做审计,也存在有的基金架构可以直接豁免审计。

5. 投资人

一般情况下,投资人是需要做专业合资格投资人(PI)的认定,香港的专业合资格投资人标准是个人800万港币,法团4000万港币,但具体的认定会有一定的灵活性。如果是认购SPC这类的基金,投资人的起投门槛都是10万美金起。

- 揭秘香港保险三大渠道现状,香港保险经纪牌照申请设立收购条件分析,所需资料人员准备,申牌运维成本介绍一、三大香港保险销售渠道1、164间保险公司【类似保诚、友邦、安盛等,自营业务人... 2024-06-07

- 如何利用香港证券公司做A股个股场外期权业务?香港场外期权下单好处及优势,开户平台怎么找?1️⃣标的无限制:很多国内下不了的A股期权单可以直接通过香港牌照公司下回来,包括... 2024-06-07

- 境外基金资管牌照|香港金融基金投资管理人9号牌的业务模式拓展解析一、香港证监会SFC下9号牌可做的资产管理业务领域:1.最传统最普遍的基金投资管... 2024-06-07

- 国内有哪些私募基金管理人已经成功出海?规模业绩水平如何?海外合规持牌第一站香港9号牌(资产管理牌照)一、2023年国内百亿私募图谱结合香港证监会披露信息及相关媒体的报道,主观私募中... 2024-06-07

- 香港金融信托牌照TCSP业务范畴、申请条件、续牌要求、收购兼并、资料准备的全流程方案指南一、香港信托或公司服务提供者牌照TCSP如何申请?需要准备哪些资料?香港信托公司... 2024-06-07

海外基金|香港开放式基金型公司OFC和离岸基金开曼SPC的区别对比

海外基金|香港开放式基金型公司OFC和离岸基金开曼SPC的区别对比 海外基金|香港开放式基金型公司OFC的特征,设立发行必须配有9号基金资产管理牌照

海外基金|香港开放式基金型公司OFC的特征,设立发行必须配有9号基金资产管理牌照 境外基金|开曼离岸基金:开放式/封闭式私募基金有限合伙结构怎么设立?申请流程、周期、条件

境外基金|开曼离岸基金:开放式/封闭式私募基金有限合伙结构怎么设立?申请流程、周期、条件 境外基金|BVI基金设立流程及时间、核心要素、基金架构优势、基金管理人、投资人起投门槛介绍

境外基金|BVI基金设立流程及时间、核心要素、基金架构优势、基金管理人、投资人起投门槛介绍 境外基金|同样是开放式/封闭式有限合伙基金,香港LPF、OFC基金和开曼ELP基金对比888.00元/件

境外基金|同样是开放式/封闭式有限合伙基金,香港LPF、OFC基金和开曼ELP基金对比888.00元/件 境外基金|开曼美元基金的前世今生:从免税天堂到离岸金融中心,开曼基金到底有什么优势?【一】

境外基金|开曼美元基金的前世今生:从免税天堂到离岸金融中心,开曼基金到底有什么优势?【一】 境外基金|开曼美元基金的类型:开放型/封闭型基金,公司型、有限合伙型、有限责任公司型、信托契约型【二】】

境外基金|开曼美元基金的类型:开放型/封闭型基金,公司型、有限合伙型、有限责任公司型、信托契约型【二】】 境外基金|常用开曼美元基金架构详述及申请设立、转让流程【三】

境外基金|常用开曼美元基金架构详述及申请设立、转让流程【三】 开曼美元基金、红筹(包括VIE)架构下的开曼控股主体或者SPV投资主体、以及海外信托是否落入开曼经济实质法的规管?

开曼美元基金、红筹(包括VIE)架构下的开曼控股主体或者SPV投资主体、以及海外信托是否落入开曼经济实质法的规管? 基金出海|香港基金抄作业开曼离岸基金是改良版还是阉割版?两者在法律架构及持牌管理人有何异同?

基金出海|香港基金抄作业开曼离岸基金是改良版还是阉割版?两者在法律架构及持牌管理人有何异同?